Итоги смутного времени – кратко о последствиях для России

4.2

Средняя оценка: 4.2

Всего получено оценок: 1004.

4.2

Средняя оценка: 4.2

Всего получено оценок: 1004.

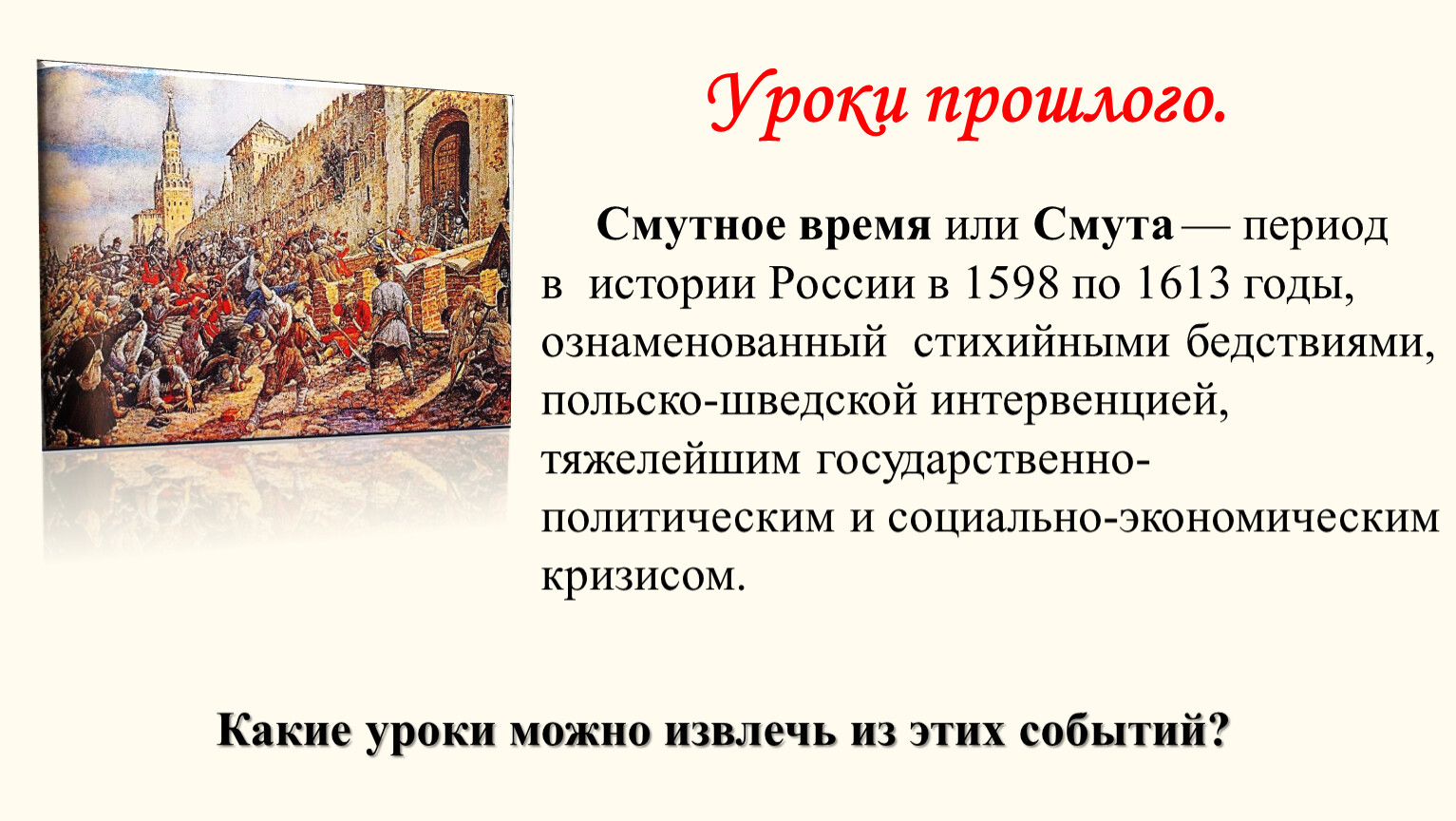

Смутное время оставило после себя большое количество жертв. Страна перенесла тяжелый экономический и социальный кризис. Главными итогами Смутного времени в России стало объединение общества для борьбы с внешними и внутренними врагами и восстановление государственной власти.

Земский собор 1613 г.

Возникшая в результате Второго ополчения коалиция различных общественных сил ярко выразилась в составе участников Земского собора, который должен был выбрать нового царя. На него съехались представители всех крупнейших русских городов: Ростова, Ярославля, Мурома, Нижнего Новгорода и многих других.

Всего в работе собора приняло участие около 500 человек:

- около 50 представителей духовенства;

- 16 бояр и окольничих;

- около 60 ополченческих и городовых воевод;

- около 20 приказных людей;

- около 300 выборщиков от городов.

21 февраля была единогласно утверждена кандидатура Михаила Федоровича Романова.

Михаил Федорович и Костромское посольство

Михаилу Федоровичу в 1613 г. было всего лишь 16 лет. Он целиком находился под влиянием своей матери Марфы, которая была категорически против его венчания на царство.

Узнав о решении собора, Романовы перебрались в Ипатьевский монастырь под Костромой, куда и прибыли посланники.

Рис. 1. Свято-Троицкий Ипатьевский монастырь в Костроме.В представительное Костромское посольство вошли:

- архиепископ Рязанский и Муромский Феодорит;

- боярин Ф. И. Шереметев;

- князь В. И. Бехтеяров.

В посольство входило девять духовных лиц и множество стольников и выборных людей из городов.

Послы имели четко регламентированный Наказ о порядке “уговоров” Михаила Федоровича. Они не имели права вернуться с отрицательным ответом.

Рис. 2. Призвание на царство Романовых – Михаил Федорович. А. Кившенко. 1880.

14 марта состоялась встреча послов с Михаилом Федоровичем и Марфой. После долгих переговоров молодой Романов уступил “слезным” просьбам посольства. Венчание состоялось в Троицком соборе Ипатьевского монастыря. 11 июля 1613 г. прошло торжественное вступление на царство в Успенском соборе Кремля.

“Уговоры” Михаила Федоровича “с великим гневом и плачем” продолжались около шести часов.

Внешняя политика

Итоги и последствия Смутного времени требовали ликвидации остатков иностранной интервенции и восстановления государственной власти на всей территории страны. Михаил Федорович в короткие сроки в целом удачно разрешил эти проблемы:

- в 1614 г. было подавлено последнее крупное восстание Д. Заруцкого и М. Мнишек в Астрахани;

- 1617 г. – Столбовский мир со Швецией, возвращение Новгорода;

Экономические итоги

Смута привела к полному разорению царской казны. Кратко про итоги Смутного времени говорит ряд важных мер, принятых Михаилом Романовым для возрождения хозяйственной жизни:

Кратко про итоги Смутного времени говорит ряд важных мер, принятых Михаилом Романовым для возрождения хозяйственной жизни:

- упорядочивание налоговых сборов;

- широкий набор на дворянскую службу с раздачей земельных владений;

- закрепощение “гулящего люда”.

Экономическая политика первого Романова принесла успех. В то же время она сыграла огромную роль в формировании института крепостничества.

Что мы узнали?

Итогом Смутного времени стало восстановление территориальной целостности России. В стране вновь появилась сильная царская власть, которая в короткие сроки смогла ликвидировать негативные последствия Смуты.

Тест по теме

Доска почёта

Чтобы попасть сюда — пройдите тест.

Оля Кунавина

5/5

Энтони Свифт

5/5

Лера Вохмина

5/5

Оценка доклада

4.2

Средняя оценка: 4. 2

2

Всего получено оценок: 1004.

А какая ваша оценка?

Причины, итоги и хроника смутного времени

После смерти последнего Рюриковича Русское царство на долгие годы погрузилось в Смуту. В 1598 – 1613 годах страну сотрясали внутриполитические конфликты, иностранные вторжения и массовые народные выступления. Из-за отсутствия легитимного порядка передачи власти за годы Смутного времени на престоле сменилось пять царей, не связанных друг с другом родственными узами. Политическая нестабильность привела к ослаблению государственного аппарата и усугубила существовавшие со времен опричнины экономические проблемы.

Хотя в целом Смутное время было тяжелым этапом истории России, в этот период наблюдались и позитивные тенденции. Например, противостояние интервентам привело к сплочению разных сословий Московского царства и ускорило формирования национального сознания. Важные изменения произошли и в сознании монарха. Пришедшая к власти в конце Смуты династия Романовых, хотя и оставалась самодержавной, управляла своими подданными, не допуская той степени произвола, которая была присуща Ивану Грозному и его непосредственным преемникам.

Результат опричнины | Другие причины |

|---|---|

Подрыв единства страны | Неурожаи 1601-1603гг., экономический кризис. ↓ Усиленный приток крестьянского населения в южные районы. |

Отсутствие социальных сил, способных дать отпор незаконным притязаниям самозванцев. | Религиозное сознание воспринимало бедствие как Божий гнев. |

Патриотическая централизаторская политика проводилась деспотическими методами. | Позиция Речи Посполитой, раздувание конфликта. |

Наличие интересов всех слоев населения, игнорировавшихся ранее. ↓ Общество созрело для настоящей политической борьбы. | Конфликт правительства Годунова и казачества. |

Глубокий кризис господствующего класса, дезорганизация и раздробленность. | Конфликт между центром и окраинами. |

Обострение династических отношений. | |

Эпидемия холеры. | |

Запутанный земельный вопрос, формирование крепостнической системы. |

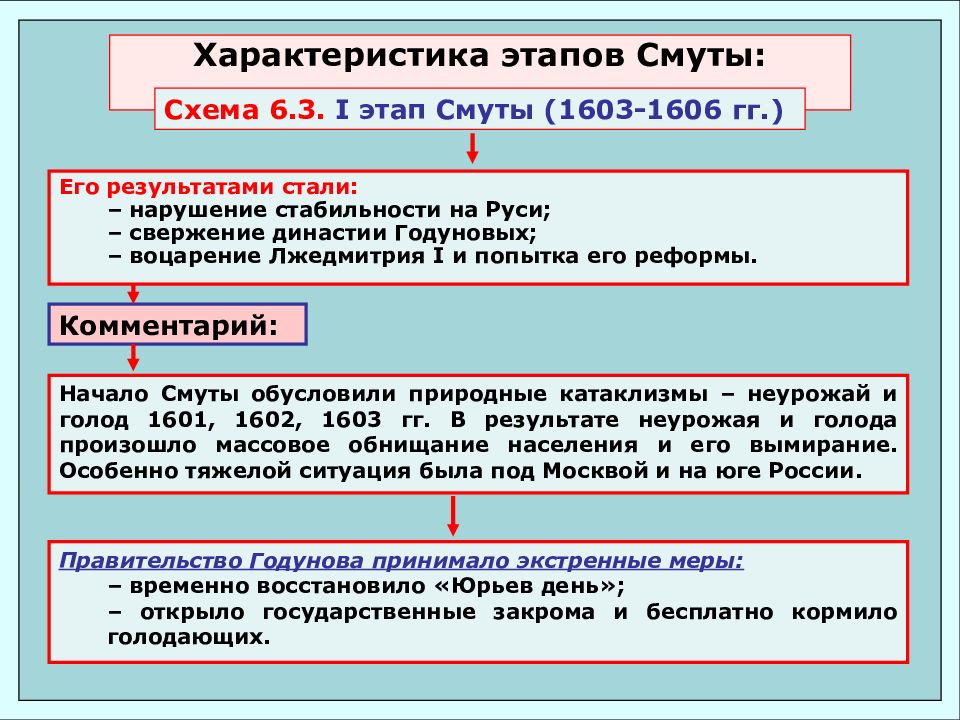

- 1 Хроника Смутного времени и этапы

- 2 Итоги смутного времени (смуты)

Хроника Смутного времени и этапы

1591 г. | Погиб при загадочных обстоятельствах Дмитрий (сын Ивана IV) |

1598-1605гг. | Царствование Бориса Годунова. |

1600г., осень | Романовы, обвиненные в заговоре с целью покушения на жизнь царя, были отправлены в ссылку. |

1603г., лето | В Речи Посполитой появился самозванец, выдававший себя за чудесно спасшегося царевича Дмитрия (Григорий Отрепьев). |

1604г., октябрь | Вторжение Лжедмитрия I с польским войском в Северские земли. |

1605г., июнь | Восстание в Москве, воцарение Лжедмитрия I. |

1606г, 17 мая | Восстание в Москве против Лжедмитрия и поляков, убийство Лжедмитрия I. |

1606-1610гг. | Царствование Василия Шуйского. |

1606-1607гг. | Восстание под предводительством И. Болотникова. |

1607-1610гг. | Лжедмитрий II («Тушинский двор») |

1609г. | Начало польско-литовской интервенции; осада Смоленска. |

1610г. | Договор о призвании на русский престол королевича Владислава; вступление польских войск в Москву; подчинение боярского правительства интервентам. |

1611г., январь-март | Формирование первого ополчения |

1611г., 19 марта | Восстание в Москве против интервентов |

1611г., сентябрь-октябрь | Формирование второго ополчения во главе с К.Мининым и князем Д.М.Пожарским в Нижнем Новгороде. |

1612г., август | Поражение войск гетмана Ходкевича под Москвой; объединение двух ополчений |

1612г., октябрь | Капитуляция польско-литовского гарнизона в Москве. |

1613г. | Земский Собор |

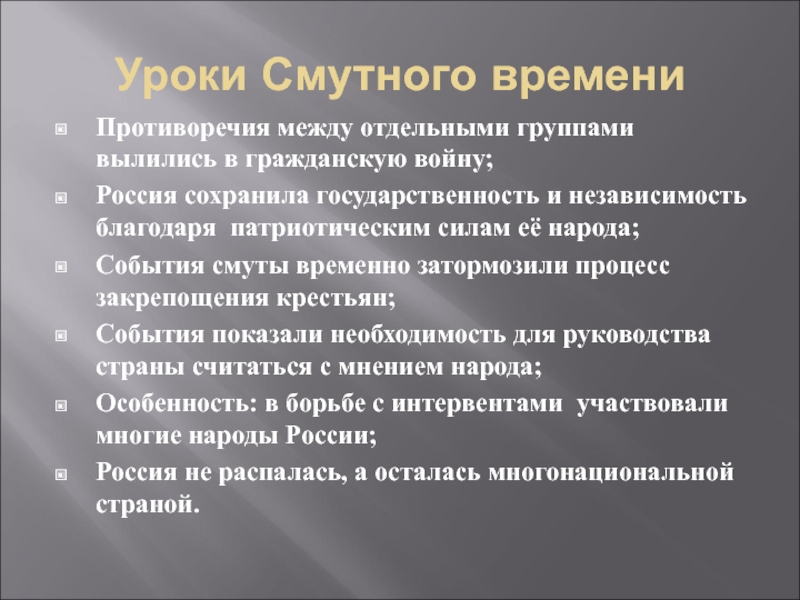

Итоги смутного времени (смуты)

Позитив | Негатив |

|---|---|

Дала толчок реформам XVII века (модернизационный взрыв) | Неразбериха и жестокость |

Власть начала управлять обществом по-новому, принимая во внимание требования сословий. | Упадок сельского хозяйства. |

Сплочение дворянства и рост политической активности. | Утрата территорий |

Общество впервые действовало само по себе. Оно предприняло 4 неудачные попытки основать новую династию: Лжедмитрий I, Лжедмитрий II, Шуйский, Владислав. | Экономическая разруха, подрыв торговли и ремесла. |

Россия отстояла национальную независимость, окрепло самосознание. | Идея единства сформировалась на консервативной основе. |

Причины выхода страны из кризиса смутного времени:

- Возросла степень зрелости, повысился уровень осознания обществом своих целей.

- В политическую борьбу вступили широкие слои населения.

Взвешивание предстоящей недели: какие уроки можно извлечь из рыночных потрясений?

Драматические события сбрасывают планы. Люди переоценивают вероятности того, что возможно, а также личные последствия. Потому что недавняя рыночная история настолько велика и свежа, что неделя начнется с вопроса экспертов:

Какие уроки можно извлечь из рыночных потрясений?

Резюме предыдущей темы

В моем последнем WTWA я предсказывал, что все будут спрашивать, не было ли недавнее падение рынка началом чего-то большого. Снижение индекса Доу-Джонса на 1000 пунктов на открытии в понедельник подчеркнуло эту тему. На следующий день история продолжилась с неудавшимся розыгрышем. В тот момент мало кто мог предположить, что рынок завершит неделю в плюсовой колонке.

Снижение индекса Доу-Джонса на 1000 пунктов на открытии в понедельник подчеркнуло эту тему. На следующий день история продолжилась с неудавшимся розыгрышем. В тот момент мало кто мог предположить, что рынок завершит неделю в плюсовой колонке.

Как и каждую неделю, обзор Дуга Шорта объясняет эту драматическую историю, а его великолепный еженедельный снимок позволяет вам увидеть ее с первого взгляда. В связи с постоянно растущим эффектом от зарубежных рынков вам также следует добавить в свой список для чтения выпуск Doug’s World Markets Weekend Update.

Как отмечает Даг, в конце недели отскок остановился. CNBC прекратил выпуск специального репортажа «Рынки в смятении» и вернулся к повторным показам «Американской жадности». Затем внимание переключилось на мою второстепенную тему — ранние отчеты конклава ФРС в Джексон-Хоул.

Мы все хотели бы заранее знать направление рынка. Удачи с этим! Во-вторых, лучше всего планировать, что искать и как реагировать. Это цель рассмотрения возможных тем на предстоящую неделю. Вы можете попробовать это дома.

Вы можете попробовать это дома.

На прошлой неделе особенно важным было предварительное планирование. Времени, чтобы разумно среагировать, было мало.

Тема этой недели

Крупные события переориентируют внимание и переопределяют общественную повестку дня. Они меняют наше мнение о том, что возможно, что вероятно и о чем следует беспокоиться. На этой неделе мы начнем с более подробной дискуссии о значении рыночных потрясений и о том, что должны делать в связи с этим индивидуальные инвесторы. Вопрос для каждого продюсера или редактора в финансовых СМИ будет:

Какие уроки можно извлечь из потрясений на рынке?

Это плодотворная тема, которую стоит изучить. Это должно поддерживать интерес до конца недели, когда отчет о занятости и последствия ФРС вернутся в центр внимания.

Итак, какие уроки?

Точки зрения

То, что вы «узнали» из рыночных потрясений, похоже, зависит от вашей исходной точки зрения.

См. резюме Джоша Брауна о том, как редакционный карикатурист смотрит на рынок, в том числе этот:

Выводы снова охватывают широкий спектр, и власти выстраиваются в очередь со всех сторон. Вот контрастные взгляды на несколько разных тем.

Об общем состоянии экономики и рынка

- Крутые спады выявили внутреннюю слабость экономики, оценки акций и политики ФРС. Мировая слабость втянет развитые страны в глобальную рецессию. У центральных банков не останется пуль. Распродажа и отскок послужили большим предупреждением для мудрых.

- «Исправление» закончилось. Это то, чего мы все ждали. Экономический рост и ралли фондового рынка могут возобновиться.

О Китае

- Теперь мы можем видеть, насколько серьезной на самом деле является слабость китайской экономики. (Типичная статья на эту тему от Bloomberg, которая на этой неделе также опубликовала медвежью обложку).

- Китайская угроза изучена, последствия проанализированы. Воздействие ограничено.

О Федеральной резервной системе

- Федеральная резервная система, наконец, может увидеть ошибочность своего пути, но на самом деле ей некуда обратиться.

- ФРС готова действовать, но признает некоторые опасения по поводу мировых рынков.

О личных финансах

- Пора продавать. Крупные инвесторы, имевшие хеджирование на прошлой неделе, показали значительную прибыль, в то время как все остальные были раздавлены.

- Волатильность не имела значения, если вы держались твердо. Хеджирование было трудно обналичить.

Как всегда, у меня есть свои идеи в сегодняшнем заключении. Но сначала давайте сделаем наше регулярное обновление новостей и данных за последнюю неделю. Читатели, особенно новички в этой серии, получат пользу от прочтения справочной информации.

Данные прошлой недели

Каждую неделю я делю события на хорошие и плохие. Часто бывает «уродливое» и в редких случаях что-то действительно хорошее. Мое рабочее определение «хорошо» состоит из двух компонентов:

Часто бывает «уродливое» и в редких случаях что-то действительно хорошее. Мое рабочее определение «хорошо» состоит из двух компонентов:

- Новости благоприятны для рынка. Наши личные предпочтения политики не имеют отношения к этому тесту. И особенно — никакой политики.

- Это лучше, чем ожидалось.

Хорошее

Было несколько хороших экономических новостей, особенно пересмотр ВВП.

- Изменения ВВП были сильными, подняв планку ожиданий. Изменение было настолько значительным, что «старые новости» оказали влияние на рынок. Скотт Граннис отмечает, что недавний рост на 2,7% значительно лучше предыдущей тенденции в 2,2%. Несмотря на это, он по-прежнему на $2,8 трлн в год ниже тренда. Мало кто задумывается о последствиях возврата к тренду, не говоря уже о перерегулировании.

- Доверие потребителей очень сильное согласно опросу Conference Board.

Опрос в Мичигане был небольшим промахом, но см. ниже.

Опрос в Мичигане был небольшим промахом, но см. ниже. - Продажи новых домов демонстрируют солидный прирост в годовом исчислении более чем на 21%, несмотря на незначительное падение за месяц. В Calculated Risk есть полная история, включая эту диаграмму:

- Настроения на многих фронтах

- Отрицательный среди краткосрочных рыночных таймеров (Марк Халберт выделяет этот противоположный индикатор)

- Лучшие рыночные таймеры, напротив, настроены бычьи. (Также от Марка Халберта). Их доля в акционерном капитале на 84% выше, чем у худших компаний из базы данных Халберта.

- Инсайдерские покупки были на самом высоком уровне с 2011 года (Bloomberg).

Плохое

На прошлой неделе также были негативные данные.

- Личные доходы и расходы. Доход был в порядке, но расходы немного не соответствовали ожиданиям с учетом сезонных колебаний.

Стивен Хансен из GEI дает полную картину с несколько более оптимистичным взглядом на годовые данные.

Стивен Хансен из GEI дает полную картину с несколько более оптимистичным взглядом на годовые данные. - Незавершенные продажи домов продемонстрировали небольшой промах, но все же прибавили 5% в годовом исчислении. (Расчетный риск).

- Мичиганское настроение немного разочаровало и снизилось. Учитывая падение фондового рынка, ответственные за опрос сочли результаты довольно хорошими. Это было особенно интересно, потому что данные представляют собой более поздний опрос, чем отчет Conference Board. Президент ФРБ Нью-Йорка Билл Дадли отметил это в ответах на вопросы после выступления. Наблюдатели ФРС, похоже, внимательно следят за этим. Как всегда, у Дуга Шорта (и Джилл Мислински) есть полная история, включая анализ и множество диаграмм. Полезно посмотреть на опросы Conference Board и Мичигана, которые обычно показывают высокую корреляцию.

Уродливый

Уродливая награда на этой неделе достается результатам многих финансовых рынков. Предлагается много причин, что когда-нибудь сделает эту тему для полноценного поста. Пока отметим следующее:

Предлагается много причин, что когда-нибудь сделает эту тему для полноценного поста. Пока отметим следующее:

- Процесс открытия запасов по «правилу 48» не дал действительных цен. Клиенты, выполнявшие рыночные ордера на продажу, потеряли 20% или более на основных акциях.

- Ценообразование ETF было несправедливым, согласно справедливой стоимости, основанной на базовых активах. (ETF.com)

- Рынки опционов были чрезвычайно широкими, включая цены, которые были «ниже паритета» и, следовательно, невероятно несправедливы.

- Популярные продукты хеджирования, такие как VIX, даже не имели котировок, пока рынок не отыграл более 50% ранних потерь. (Эксперт по опционам Адам Уорнер)

- Некоторые сайты онлайн-торговли не отвечали.

- Системы перегрелись, что привело к «глюку». (Reuters)

Продукты и правила стали более сложными. Это позволило увеличить количество продуктов и увеличить доход бирж. Это может не улучшить возможности или справедливость для отдельных инвесторов.

Откровенно говоря, лучшее, что мог сделать индивидуальный инвестор во время суматохи, это остерегаться и, возможно, отступить. Заказы на покупку были в порядке, но это не было миссией большинства трейдеров в понедельник утром.

Серебряная пуля

Иногда я вручаю награду «Серебряная пуля» тому, кто берется за непопулярное или неблагодарное дело, выполняя настоящую работу по демонстрации фактов. Вспомните Одинокого рейнджера.

На этой неделе награда за отдельные статьи по теме присуждается Майклу Бэтнику и Тодду Салливану (цитируя «Дэвидсона»). Оба иллюстрируют опасность того, как коэффициент CAPE Шиллера представляется инвесторам. Бэтник отмечает:

Когда Шиллер говорит, что 15-16 — это то, где обычно был CAPE, он на самом деле имеет в виду, что это то, что было средним значением . Однако он не упомянул, что за последние 25 лет коэффициент CAPE был выше своего исторического среднего значения в 95% случаев. Акции были ниже своего исторического среднего только 16 из последних 309 месяцев.

С тех пор общая доходность S&P 500 составляет более 925%.

Салливан показывает, что оценки прибыли в данных ошибочны из-за изменений в бухгалтерском учете. Он показывает, что большие и совершенно неправдоподобные изменения в «прибыли» на самом деле были результатом правил FAS 157.

Примечательно

Как профессор, я взял за правило просматривать и обновлять иллюстрации и ссылки в поп-культуре, но это была быстро меняющаяся цель. Колледж Белойт предоставляет список «мышления», в котором подчеркивается опыт поступающих первокурсников. Если вам сорок или больше, я гарантирую, что вы почувствуете себя еще старше. В списке 50 записей. Несколько моих любимых?

- У новых студентов всегда был Google.

- Они никогда не облизывали почтовую марку.

- Они выросли, рассматривая Wi-Fi как право.

- Объявление о том, что кто-то станет «первой женщиной», занявшей должность, только впечатлило их родителей.

Quant Corner

Будь то трейдер или инвестор, вы должны понимать риск. Я отслеживаю множество количественных отчетов и выделяю лучшие методы в этом еженедельном обновлении. Для получения дополнительной информации о каждом источнике, проверьте здесь.

Я отслеживаю множество количественных отчетов и выделяю лучшие методы в этом еженедельном обновлении. Для получения дополнительной информации о каждом источнике, проверьте здесь.

Последние комментарии экспертов о шансах на рецессию и тенденциях рынка

Боб Диели делает ежемесячное обновление (требуется подписка) после отчета о занятости, а также ежемесячный обзорный анализ. Он следует многим одновременным показателям, чтобы дополнить нашу рекомендуемую «оценку C».

Георг Врба: Множество интересных систем. Проверьте его сайт для полной истории. Нам особенно нравится его индикатор рецессии уровня безработицы, подтверждающий отсутствие сигнала рецессии. Аналогичный результат он получает от индикатора делового цикла. Георг продолжает разрабатывать новые инструменты для анализа рынка и тайминга, включая комбинацию моделей для постепенного перехода к S&P 500 и обратно9.0003

Дуг Шорт: Предоставляет множество важных экономических новостей, включая лучшие графики. Одним из них является мониторинг анализа бизнес-циклов ECRI. Джилл Мислински присоединилась к команде Дуга и подготовила обновленную информацию на этой неделе.

Одним из них является мониторинг анализа бизнес-циклов ECRI. Джилл Мислински присоединилась к команде Дуга и подготовила обновленную информацию на этой неделе.

RecessionAlert: множество надежных количественных индикаторов как для экономического, так и для рыночного анализа. Хотя мы представляем анализ рецессии, у Дуэйна также есть ряд интересных систем. К ним относятся подходы, полезные как для экономического, так и для рыночного тайминга. Он был очень точен, помогая людям оставаться на правильной стороне рынка.

Дуэйн получил новый сигнал от своего индекса распространения здоровья фондового рынка, который он называет высоким уровнем тревоги. На данный момент это просто предупреждение, но оно заслуживает внимания. (Мы отмечаем сходство с заключением Феликса на этой неделе).

Предстоящая неделя

Это очень насыщенная неделя для экономических данных.

«Список А» включает следующее:

- Отчет о занятости (F). Самые важные оставшиеся данные до сентябрьского решения FOMC.

- Индекс ISM (T). Частные данные с параллельными и ведущими качествами.

- Занятость ADP (W). Хорошее независимое чтение об изменениях в рабочих местах в частном секторе.

- Продажа автомобилей. Всплеск является признаком потребительской силы. Пикапы указывают на прочность конструкции.

- Расходы на строительство. Данные за июль, но важный сектор.

- Услуги ISM (Th). Получает меньше внимания, чем обследование производства, но на самом деле охватывает больше экономики.

- Первичные заявки на пособие по безработице (Th). Лучшие одновременные новости о тенденциях занятости с акцентом на потери рабочих мест.

«Список Б» включает следующее:

- Бежевая книга. Неподтвержденные данные, используемые в процессе принятия решений ФРС. Иногда этому уделяется много внимания.

- Чикаго PMI (M). Самое важное из региональных обследований.

- Торговый баланс (Th). Июльские данные, имеющие особое значение для ВВП за 3 квартал и оценивающие влияние укрепления доллара.

- Заводские заказы. Данные за июль и волатильный ряд.

- Запасы сырой нефти. Текущий интерес к энергии держит это в списке предметов, на которые стоит обратить внимание.

Конференция в Джексон-Хоул подошла к концу, но FedSpeak готов к работе. Ожидайте широкого диапазона мнений.

Как использовать еженедельные обновления данных

В серии WTWA я пытаюсь поделиться своими мыслями, готовясь к предстоящей неделе. Я пишу каждый пост так, как будто разговариваю напрямую с одним из своих клиентов. Каждый клиент уникален, поэтому у меня есть пять разных программ, от очень консервативной лестницы облигаций до очень агрессивной торговой программы. Это не подход «один размер подходит всем».

Чтобы извлечь максимальную пользу из моих обновлений, вам необходимо провести самооценку своих целей. Вы больше всего заинтересованы в сохранении богатства? Или, как и большинству из нас, вам все еще нужно создавать богатство? Насколько риск соответствует вашему темпераменту и обстоятельствам?

Мои еженедельные наблюдения часто предлагают различные действия в зависимости от ваших целей и временных рамок. Они также точно описывают то, что я делаю в программах, которыми я руковожу.

Они также точно описывают то, что я делаю в программах, которыми я руковожу.

Понимание трейдеров

Феликс перешел на «нейтральный», но почти полностью ушел с рынка. Доверие к этому трехнедельному прогнозу остается крайне низким, поскольку почти все сектора находятся в штрафной. Феликс уходит с рынка, когда волатильность становится очень высокой. Это просто неподходящая среда для модели. Я обратил внимание на сообщения о том, что многие системно-ориентированные торговые фирмы временно приостановили торговлю. Нет ничего плохого в том, чтобы ждать лучших условий. Обратные фонды, облигации и золото в последнее время поднялись в рейтинге, но в основном находятся в штрафной скамье. Для получения дополнительной информации я разместил дополнительное описание — Познакомьтесь с Феликсом и Оскаром . Вы можете подписаться на еженедельные обновления рейтингов Феликса по электронной почте на адрес etf по адресу newarc dot com. Феликс почти каждый день появляется на Scutify (подпишитесь на него здесь).

См. раздел «Уродство» на этой неделе, чтобы узнать больше о торговых проблемах.

Информация для инвесторов

Я просматриваю темы здесь каждую неделю и обновляю их по мере необходимости. Для инвесторов, как и следовало ожидать, ключевые идеи могут оставаться в списке дольше, чем обновления для трейдеров. Основные спады рынка происходят после пиков бизнес-циклов, вызванных резким снижением прибыли. Наши методы направлены на ограничение этого риска. Начните с наших советов для индивидуальных инвесторов и перейдите по ссылкам.

У нас также есть страница, на которой собраны многие текущие страхи инвесторов. Если вы прочитали что-то страшное, это хорошее место для проверки фактов.

O the Совет

Вот наш сборник отличных советов для инвесторов на этой неделе.

Если бы мне пришлось выбрать одну самую важную статью, это была бы статья Morgan Housel, объясняющая результаты и проблемы для индивидуальных инвесторов. Во-первых, результаты.

Во-первых, результаты.

Пожалуйста, прочитайте весь пост. Ключевая тема заключается в том, что инвесторы винят в результатах неправильные вещи — рынок их обманул и т. д., в то время как в основном это их собственный неудачный рыночный тайминг.

Stock Ideas

Энергия — снова в фокусе: Несколько раз я объяснял, почему «энергия» не должна продаваться как фьючерсный контракт на нефть. Джошуа Кеннон очень хорошо поработал над этой темой, подкрепив ее данными и диаграммами. Ключевым моментом является то, что крупные нефтяные компании должны работать на более длительном временном интервале, чем квартальный отчет. Вы приобретаете резервы, когда это возможно, а не по принуждению, например. Это длинный пост, но его стоит прочитать. Вот ключевой момент, знакомый постоянным читателям WTWA:

Для крупных нефтяных компаний (в отличие от чистой игры, которая представляет собой отдельную историю) это еще не вся картина.

Вполне возможно, что трейдер или управляющий хедж-фондом скажет, что акции нефтяных компаний в данный момент переоценены, призывая их к снижению на , а долгосрочный инвестор скажет, что акции нефтяных компаний в данный момент недооценены, проповедуя, что вы должны использовать свои средства, чтобы загрузить их. Это кажется почти бессмысленным; парадокс. Тем не менее, это верно, если вы понимаете один фундаментальный факт: когда вы покупаете акции крупных нефтяных компаний напрямую, платите за них наличными и запираете их, вам платят за поглощение волатильности в течение нескольких лет .

По этой причине мы часто включаем одну из крупных интегрированных нефтяных компаний в состав нашего портфеля Enhanced Yield, получая как дивиденды, так и доход от продажи колл-опционов, с ожиданием постепенного долгосрочного роста.

Товарный гуру: Джим Роджерс видит потенциальный отскок.

Стратегии выплаты дивидендов: Пожалуйста, прочтите это прекрасное всеобъемлющее руководство. Достаточно ли этого, чтобы обналичивать ваши регулярные платежи, игнорируя цену акций? Или вы должны сосредоточиться на общей прибыли? Совершенно первоклассная статья Роба Мартораны написана для сообщества инвестиционных консультантов, но это не секрет. Индивидуальные инвесторы оценят этот совет.

Достаточно ли этого, чтобы обналичивать ваши регулярные платежи, игнорируя цену акций? Или вы должны сосредоточиться на общей прибыли? Совершенно первоклассная статья Роба Мартораны написана для сообщества инвестиционных консультантов, но это не секрет. Индивидуальные инвесторы оценят этот совет.

Личные финансы

Профессиональные инвесторы и трейдеры делают аномальную доходность ежедневной остановкой уже более десяти лет. Среднестатистический инвестор должен выделять время (даже если он не может читать каждый день, как я) для еженедельной поездки по средам. В этом специальном выпуске у Tadas всегда есть первоклассные ссылки для инвесторов. Как всегда, есть несколько отличных ссылок, но особенно мне понравилась эта статья от Monevator о необходимости плана. Это звучит знакомо?

Когда рынки падают, некоторые паникуют и думают о продаже. Это естественно.

Другие ведут себя храбро, потирают руки и хвастаются тем, что пришло время покупать — быть жадными, когда другие боятся.

Это правильное мнение, и они могут звучать как смелые гении.

Но как долго они сидели с наличными, ожидая момента, чтобы вернуться?

Если вы покупаете акции, когда они падают на 10%, но вы пропустили предыдущее 50%-ное ралли, вы не жадничаете, когда другие боятся.

Нет в целом.

На самом деле вы робеете, когда другие стоически делают ставку на долгосрочную склонность фондовых рынков к росту в долгосрочной перспективе.

И вы, вероятно, останетесь беднее по сравнению с кем-то менее хитрым, но более прагматичным.

Цена, которую они платят за свои долгосрочные выгоды, не такая самодовольная, как вы, когда рынок падает в обморок. Они должны взять свои куски.

Прогноз ФРС

Как я уже говорил на прошлой неделе, мы получили ключевые новости из Джексон Хоул как раз к WTWA, но не ко времени пятничных торгов. Вице-председатель ФРС Стэнли Фишер в пятницу дал интервью CNBC, в котором, похоже, были освещены многие ключевые моменты его субботней программной речи. Речь была несколько воинственной, но я не ожидаю серьезной реакции рынка на это в понедельник. У Сэма Ро из Business Insider есть хорошее освещение вместе с ключевыми диаграммами из выступления.

Речь была несколько воинственной, но я не ожидаю серьезной реакции рынка на это в понедельник. У Сэма Ро из Business Insider есть хорошее освещение вместе с ключевыми диаграммами из выступления.

Вот некоторые ключевые выводы:

- Несколько недель назад ФРС, вероятно, была готова действовать в сентябре;

- ФРС оценивает экономическую мощь значительно выше, чем различные финансовые рынки;

- Волатильность рынка не является определяющим фактором задержки, но ее следует учитывать;

- ФРС рассматривает текущие низкие уровни инфляции как «разовый» эффект снижения цен на энергоносители и укрепления доллара;

- ФРС не будет ждать, пока инфляция усилится, прежде чем начать процесс изъятия жилья; и наконец

- Процесс нормализации ставок будет постепенным — возможно, очень постепенным.

И, конечно же, мнение эксперта ФРС Тима Дая. И, наконец, оценочная карта для каждого участника (Стив Гольдштейн).

Обзор Китая

При таком большом внимании к Китаю американские инвесторы должны понимать последствия для своего портфеля. Все пытаются выяснить, какие источники надежны и насколько серьезно замедление роста для остального мира. Звук? Или не звук? Профессора-дуэлянты смотрят на разные данные. Это все интересно. И имейте в виду, от лауреата Нобелевской премии, что китайский фондовый рынок не дает хорошего представления об экономике.

Все пытаются выяснить, какие источники надежны и насколько серьезно замедление роста для остального мира. Звук? Или не звук? Профессора-дуэлянты смотрят на разные данные. Это все интересно. И имейте в виду, от лауреата Нобелевской премии, что китайский фондовый рынок не дает хорошего представления об экономике.

В разгар беспокойства на прошлой неделе я представил сводку Что должны знать инвесторы о Китае . Эксперт по Китаю Николас Ларди пришел к аналогичным выводам в статье NYT, опубликованной в тот же день.

The New York Times освещает «фабрики зомби» с помощью драматического слайд-шоу. В противоположность этому, Марк Мобиус из Templeton, возможно, самый уважаемый источник в области международного инвестирования, видит переполненные торговые центры и дорогие покупки. (Мили часто летающих пассажиров Мебиуса делают персонажа Джорджа Клуни похожим на пикера!) Мебиус предлагает некоторые инвестиционные идеи вместе с этой интересной мыслью:

Большое внимание уделяется замедлению роста валового внутреннего продукта (ВВП) в Китае.

Стоит повторить: темпы роста Китая могут замедляться, но одна из вещей, которая теряется при переводе, заключается в том, что хотя процентный рост в экономике действительно замедляется, но фактические суммы в долларах растут. Когда в 2010 году экономика Китая росла на 10%, к экономике было добавлено около 844 миллиардов долларов США, но с ростом на 7,7% в 2013 году было добавлено 986 миллиардов долларов США. 2 Я также хотел бы подчеркнуть, что 7-процентный рост — это тоже не шутка, учитывая размер экономики Китая. Медленный рост не должен быть шоком.

Остерегайтесь…

Длинно-короткие фонды акций, которые отстают уже более десяти лет. (Экира).

Заключение

Прошедшая неделя стала серьезным испытанием для многих инвесторов. Если вы были готовы и были уверены в своем плане, все было хорошо. Если вы звонили по аудио, вы, вероятно, ошиблись.

Мой собственный взгляд на уроки?

Китайский концерн переоценен как потому, что экономика не так плоха, как рекламируется, так и потому, что США не так сильно конкурируют на экспорт. Я ожидаю, что компании, которые извлекают выгоду из более дешевых китайских товаров, покажут большую прибыль.

Я ожидаю, что компании, которые извлекают выгоду из более дешевых китайских товаров, покажут большую прибыль.

Энергетический рынок демонстрирует некоторую силу. Преимущества более низких цен начнут проявляться для некоторых компаний, и конечная рыночная цена будет приемлемой для поставщиков. Здесь есть возможности.

ФРС точнее оценивает экономические перспективы, чем финансовые эксперты. Это намного лучше, чем товарный рынок, который (в очередной раз) резко переоценил вероятность рецессии. Падение цен на нефть 90 006 никогда не предсказывало 90 007 экономического спада. (Дал Кал).

Торговые хронометристы, которые «предсказали» продажу, возможно, не сработали так, как рекламировалось. Подумайте о следующем (все примеры я читал в крупных СМИ):

- Некоторые из них ждали этого в течение многих месяцев, выплачивая премии по путам в течение

- Заявления о прибылях в понедельник были не «фиксированными» прибылями, а на бумаге. Многое из этого исчезло к пятнице.

(Пример).

(Пример). - Многие крупные медведи рассматривали понедельник и вторник как подтверждение своих теорий о том, что рынок переоценен на 50%. Они не продавали свои путы. Ждали еще или перекатывающихся позиций.

- Те, кто пытался заработать, столкнулись с трудностями из-за неликвидности или несправедливых цен на рынках.

Если вы считаете разумным иметь защиту на месте, опыт этой недели поможет вам понять, насколько сложно может быть управление вашими изгородями.

Те, кто читал и рассматривал этот раздел на прошлой неделе, возможно, избежали больших потерь, а может быть, и выиграли в рыночных неурядицах. Я надеюсь, что это так.

Позвольте мне вернуться к мысли об инвестициях на этой неделе.

Инвестиционный вывод

Я до сих пор не знаю, есть ли у нас реальное краткосрочное дно рынка. (как и никто другой). Я был прав насчет паники в розничной торговле на прошлой неделе.

Я по-прежнему считаю разницу между трейдером и инвестором решающей. Я ожидаю дальнейшего экономического роста в США и улучшения в Европе. Если внимательно следить за Китаем и энергетикой, акцент на ценах на сырье как на экономическом индикаторе ошибочен. Я ожидаю, что ФРС начнет повышать ставки. Это мало повлияет на большинство секторов, но поможет финансам.

Я ожидаю дальнейшего экономического роста в США и улучшения в Европе. Если внимательно следить за Китаем и энергетикой, акцент на ценах на сырье как на экономическом индикаторе ошибочен. Я ожидаю, что ФРС начнет повышать ставки. Это мало повлияет на большинство секторов, но поможет финансам.

В результате я нахожу хорошие возможности, а именно:

- Финансы, особенно региональные банки, от повышения ставок.

- Технология, так как скептицизм по поводу доллара преувеличен.

- Энергетика, так как доллар не будет расти такими же темпами, экономика лучше, чем ожидалось, и геополитические риски проявляются.

- Здравоохранение — особенно акции с небольшим или нулевым воздействием на Китай.

3 урока, которые я усвоил, расширяя свой бизнес во время экономических потрясений

Основатели мотивированы не созданием компаний, а решением проблем. Илон Маск хотел ускорить переход мира к устойчивой энергетике, как написала Эшли Вэнс в своей биографии основателя. Джим МакКелви и Джек Дорси стремились сделать бесконтактные платежи доступными для всех, от посетителей кафе до электриков.

Джим МакКелви и Джек Дорси стремились сделать бесконтактные платежи доступными для всех, от посетителей кафе до электриков.

Я основал свою собственную компанию, потому что производители заслуживают мощного и адаптируемого способа ведения своего бизнеса с помощью одного программного обеспечения. Это было 25 лет назад, и за это время я научился строить технологический бизнес, переживший пузырь доткомов, Великую рецессию и глобальную пандемию.

В то время как потребности клиентов могут меняться, а динамика рынка может меняться, основатели, которые выживают, постоянно адаптируются, осваивая новые навыки и материалы, которые сохранят их решение таким же актуальным, каким оно было в первый день. Поскольку я продолжаю развивать свой собственный глобальный бизнес, я всегда возвращаюсь к трем урокам, которые помогли мне адаптировать свой бизнес к масштабу.

1. Постоянно оценивайте свои потребности

По мере роста вашей компании и совершенствования вашей продукции вы должны постоянно пересматривать методы ведения бизнеса. Есть ли у вас навыки и процессы для работы на новом этапе развития? Есть ли у вас таланты в штате, чтобы помочь управлять 800 миллионами долларов операционных расходов, или у вас все еще есть персонал на 500 000 долларов? Неспособность успешно оценить все уровни ваших операций и соответствующим образом скорректировать их может дорого обойтись.

Есть ли у вас навыки и процессы для работы на новом этапе развития? Есть ли у вас таланты в штате, чтобы помочь управлять 800 миллионами долларов операционных расходов, или у вас все еще есть персонал на 500 000 долларов? Неспособность успешно оценить все уровни ваших операций и соответствующим образом скорректировать их может дорого обойтись.

Часто упоминаемый пример — служба доставки продуктовых наборов Blue Apron, которая в 2015 году была оценена в 2 миллиарда долларов и, как я пишу, стоит около 7 долларов за акцию. Blue Apron удалось масштабировать свой интерфейс, чтобы стимулировать потребительский спрос, но она не могла масштабировать производство продуктов питания, чтобы выполнять свои поставки. С тех пор компания потеряла миллионы долларов и сотни тысяч клиентов.

Основатели должны принять к сведению и понять, что по мере роста их бизнеса цена ошибок будет только возрастать. Вот почему так важно более тщательно управлять процессами и создавать системы, которые растут на любом уровне бизнеса.

Тактика, которая всегда служила нам, заключается в том, чтобы встроить в наш бизнес несколько финансовых выходов. Как частный бизнес, мы не собираем огромные суммы до того, как они нам понадобятся. Вместо этого нам нужно обеспечить финансирование, чтобы поддержать себя в случае, если наш бизнес замедлится или остановится. Это означает взращивание линий платежеспособности и обеспечение того, чтобы линия жизни, которая работала в прошлом году, по-прежнему работала в этом году.

Такая же предусмотрительность и планирование помогут защитить вас от дорогостоящих ошибок. В то же время частая переоценка результатов поможет вам приблизиться к достижению своих целей — и целей ваших клиентов.

2. Подготовьтесь к будущему росту путем постоянной переоценки

Устойчивый рост не может быть достигнут, если руководители не понимают, почему клиенты используют их продукты или какие ресурсы им нужны, чтобы удовлетворить своих клиентов. Лучшие отзывы о продукте будут исходить непосредственно от ваших клиентов, конечных пользователей.

Лучшие отзывы о продукте будут исходить непосредственно от ваших клиентов, конечных пользователей.

Для нас это означает попытку понять, как работник склада в третью смену взаимодействует с системой управления складом (WMS) или как планировщик производства взаимодействует с инструментами планирования в программном обеспечении. Успешный продукт или программное обеспечение должно иметь большое влияние на то, насколько хорошо, легко и эффективно клиенты смогут выполнить свою работу.

Для предприятий также важно анализировать свои отрасли, чтобы определить, как они развиваются и как им нужно адаптироваться, чтобы идти в ногу с этим развитием. По мере роста компаний они также выиграют, пересмотрев свой успех и опыт в области проектирования, контроля качества и сдерживания затрат. Если какой-либо из этих аспектов не выполняется, это может помешать следующей фазе роста.

3. Создавайте и развивайте культуру, которая постоянно продвигает бизнес вперед

Предприятиям может быть трудно найти таланты, необходимые для поддержки роста, не только в первые дни работы, но и в течение нескольких лет. Им нужна команда, способная масштабироваться, в том числе подходящие люди для выполнения более крупных и сложных проектов по мере их разработки.

Им нужна команда, способная масштабироваться, в том числе подходящие люди для выполнения более крупных и сложных проектов по мере их разработки.

Культура является ключом к привлечению людей, обладающих необходимым уровнем знаний в ключевых областях. Через культуру вашей компании вы должны установить ценности, которые будут течь с самого верха организации вниз.

В Deacom нам нравится думать о себе как о семье. Наша культура предполагает сотрудничество и поддержку, но она также подразумевает усердную работу для достижения общей цели. Для этого мы всегда думаем о культуре, особенно при приеме на работу.

Несколько лет назад, например, мы приняли сознательное решение отказаться от заурядных стратегий собеседования и сосредоточиться на найме на основе целей. Прежде чем проводить собеседование с потенциальным сотрудником, мы тщательно думаем о том, что нужно для успешного выполнения той или иной роли, и разрабатываем задание, которое зависит от этих ключевых функций. Если мы ищем программиста, прилагает ли кандидат дополнительные усилия, чтобы создать привлекательный пользовательский интерфейс? Предоставляет ли человек чистый и лаконичный код? Мы ищем способность действовать и рассуждать, но нам также нужны командные игроки, которые помогут Deacom стать лучшей версией себя.

Если мы ищем программиста, прилагает ли кандидат дополнительные усилия, чтобы создать привлекательный пользовательский интерфейс? Предоставляет ли человек чистый и лаконичный код? Мы ищем способность действовать и рассуждать, но нам также нужны командные игроки, которые помогут Deacom стать лучшей версией себя.

Эти ценности, ожидания и способы работы также должны внушаться тем, кто имеет работу. Культура отражается в мельчайших взаимодействиях — будь то с сотрудниками, клиентами или партнерами. Если вы наняли правильных людей и жили личным примером, тогда эта культура начнет поддерживать себя независимо от того, находится ли в комнате основатель или нет.

Наша собственная культура развивалась в течение долгого и медленного процесса, но в конечном итоге она оказалась довольно простой. Мы относимся к нашим сотрудникам честно и с уважением. В результате они относятся к нашим клиентам с одинаковым уважением.

Хотя знания, талант и набор навыков неоценимы при оценке новых сотрудников, основатели и бизнес-лидеры не должны игнорировать важность культурного соответствия.