как Бреттон-Вудская валютная система изменила мировую экономику — РТ на русском

75 лет назад страны антигитлеровской коалиции утвердили создание Бреттон-Вудской валютной системы. Доллар США был твёрдо привязан к золоту и стал главным расчётным средством для всех государств. Новый финансовый уклад позволил вывести мировую экономику из послевоенного кризиса, но при этом привёл к денежной гегемонии Штатов. Спустя 30 лет изъяны системы стали очевидны всем участникам соглашения и было решено вновь изменить глобальный валютный порядок. Почему страны не выдержали долларовой монополии — в материале RT.

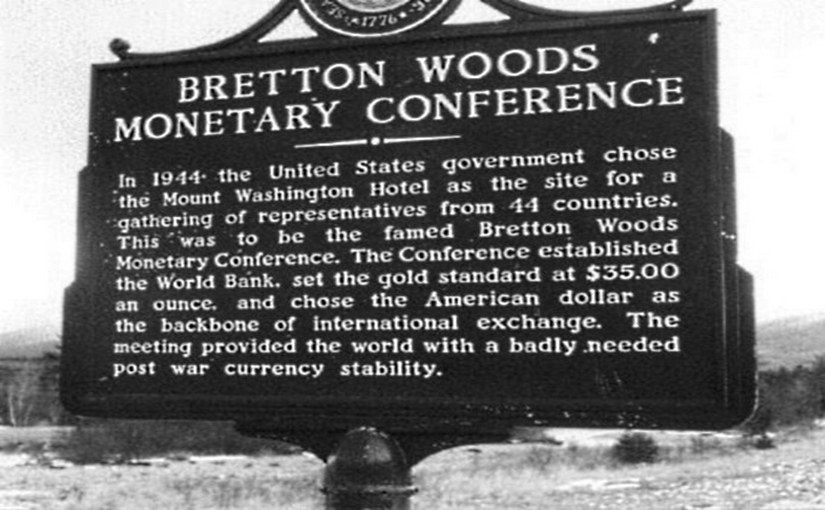

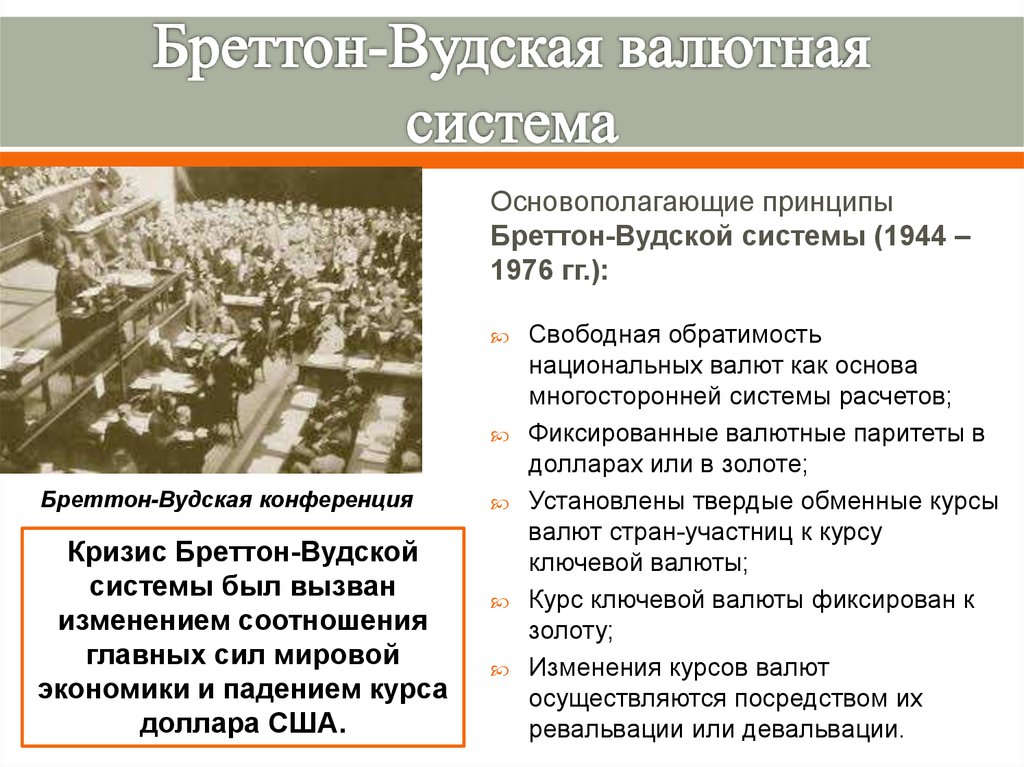

Летом 1944 года, когда уже был ясен исход Второй мировой войны, правительства разных государств задумались о мерах по наведению порядка в глобальной экономике в послевоенное время. Обсуждение соответствующего механизма стабилизации происходило с 1 по 22 июля в американском городе Бреттон-Вудс (штат Нью-Гэмпшир) на Валютно-финансовой конференции Объединённых Наций. Участниками события стали делегаты из 44 стран — членов антигитлеровской коалиции, включая СССР, США и Китай.

По итогам трёхнедельной дискуссии государства смогли договориться о внедрении новых принципов денежных отношений и торговых расчётов. Так 75 лет назад была создана Бреттон-Вудская мировая валютная система.

Также по теме

Дедовский метод: могут ли страны отказаться от использования ВВП

7 июня 1934 года Министерство торговли США впервые опубликовало информацию о ВВП. Автор исследования, американский экономист…

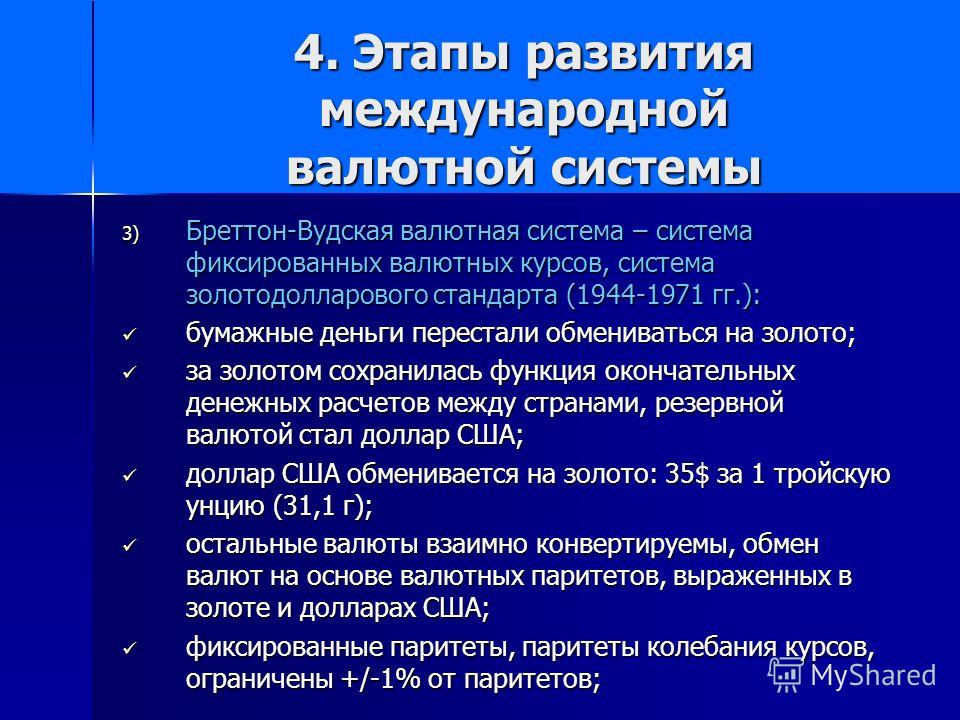

Новый финансовый порядок заменил собой прежний уклад «золотого стандарта». Ранее в каждой стране единица национальной валюты была напрямую привязана к некоторому фиксированному количеству драгметалла. При этом руководства государств устанавливали обменный курс самостоятельно.

Вместе с тем с началом Первой мировой войны и приходом глобального экономического кризиса конца 1920-х — начала 1930-х годов многие державы стали отказываться от золотомонетного стандарта и переходить на золотослитковый, приостанавливая таким образом свободную конвертацию банкнот в золото.

В результате для восстановления торговых отношений и справедливой конкуренции было решено строго привязать к золоту только одну валюту и использовать её в международных расчётах. Так, согласно условиям Бреттон-Вудского соглашения, в качестве денежного эталона выбрали доллар, а соответствующий обменный курс зафиксировали на уровне $35 за тройскую унцию золота.

Примечательно, что в качестве второго претендента на статус главной мировой резервной валюты рассматривали британский фунт стерлингов. Но, как отмечают опрошенные RT эксперты, поскольку экономика США меньше других пострадала от войны, выбор участников соглашения автоматически пал на американскую нацвалюту.

«К тому времени экономика Штатов усилилась после войны, и США выбрали по принципу финансовой и экономической стабильности.

В Европе всё ещё шла война, страны были разъединены, поэтому давать приоритет Великобритании было не очень удобно», — рассказал в беседе с RT заведующий лабораторией Института прикладных экономических исследований РАНХиГС Александр Абрамов.

По итогам достигнутых договорённостей валюты других государств напрямую привязали к доллару. Как отмечает Абрамов, обменные курсы были «железно» зафиксированы и поддерживались национальными центробанками. Помощь регуляторам и правительствам оказывали специально созданные институты стабилизации. Так, в 1946 году начал работать Всемирный банк, а в 1947-м — Международный валютный фонд (МВФ) и Генеральное соглашение по тарифам и торговле (ГАТТ).

Всемирный банк содействовал государствам в реконструкции и развитии экономик после войны, а МВФ предоставлял кредиты для поддержки валютных курсов и покрытия дефицита платёжных балансов. Работа ГАТТ облегчала торговлю участникам договора за счёт устранения тарифных барьеров и снижения таможенных пошлин. С 1995 года объединение было преобразовано во Всемирную торговую организацию (ВТО).

С 1995 года объединение было преобразовано во Всемирную торговую организацию (ВТО).

Опрошенные RT эксперты подчёркивают, что новый механизм во многом справился со своей задачей и привёл к заметному расширению торговли и ускорению мировой экономики после войны.

Если ещё с 1913 по 1950 год средние темпы роста глобальной экономики составляли порядка 1,82% в год, то уже с 1950 по 1973 год показатель увеличился почти втрое — до 5,3%. Об этом говорится в исследовании британского историка-экономиста Ангуса Мэддисона.

«Стабильные курсы позволили хорошо планировать международные операции. Это означает, что мировая торговля стала значительно проще, и предприниматели могли рассчитывать на возврат своих инвестиций, в том числе из-за успехов на чужих рынках», — пояснил в беседе с RT профессор финансов РЭШ Олег Шибанов.

Согласно имеющейся информации в базе статистических данных ООН по торговле товарами, в 1938 году объём мирового экспорта составлял $22,7 млрд. При этом за первые несколько лет действия Бреттон-Вудской системы это значение увеличилось почти в три раза и в 1950 году достигло $61 млрд, а к 1960-му — $127 млрд.

При этом за первые несколько лет действия Бреттон-Вудской системы это значение увеличилось почти в три раза и в 1950 году достигло $61 млрд, а к 1960-му — $127 млрд.

Также по теме

Первый соперник доллара: 20 лет назад образовалась еврозона

1 января 1999 года власти ЕС ввели в безналичное обращение единую европейскую валюту. За 20 лет еврозона испытала на себе все торговые…

«Система подвигла страны к развитию различных координаций на уровне тарифов и таможенной политики, а также привела к восстановлению экономик многих государств. В то же время, хотя соглашение обеспечивало стабильность в инвестициях и товарных взаимоотношениях, ценой этому был рост гегемонии США и доллара», — отметил Александр Абрамов.

Как отмечают эксперты, в соответствии с условиями договора уровень денежной массы в экономике требовалось приравнять к объёму золотовалютных резервов (ЗВР). Иными словами, страна не могла напечатать определённое количество новых денег до тех пор, пока не продаст что-либо на мировом рынке за доллары и не пополнит ими свои ЗВР. Таким образом, по мере усиления роли американской валюты росло и влияние ФРС США на другие центробанки.

Таким образом, по мере усиления роли американской валюты росло и влияние ФРС США на другие центробанки.

Примечательно на этом фоне, что Советский Союз после подписания договора не ратифицировал соглашение и, следовательно, не стал присоединяться к работе МВФ и Всемирного банка. Как подчеркнул Абрамов, в СССР высоко оценивали значимость собственной валюты и не хотели устанавливать равновесный курс между долларом и рублём.

Сбой системы

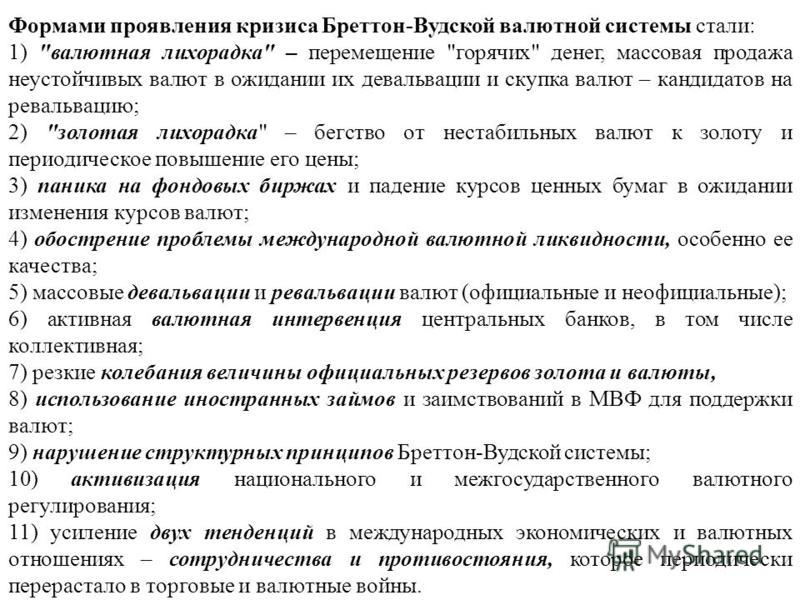

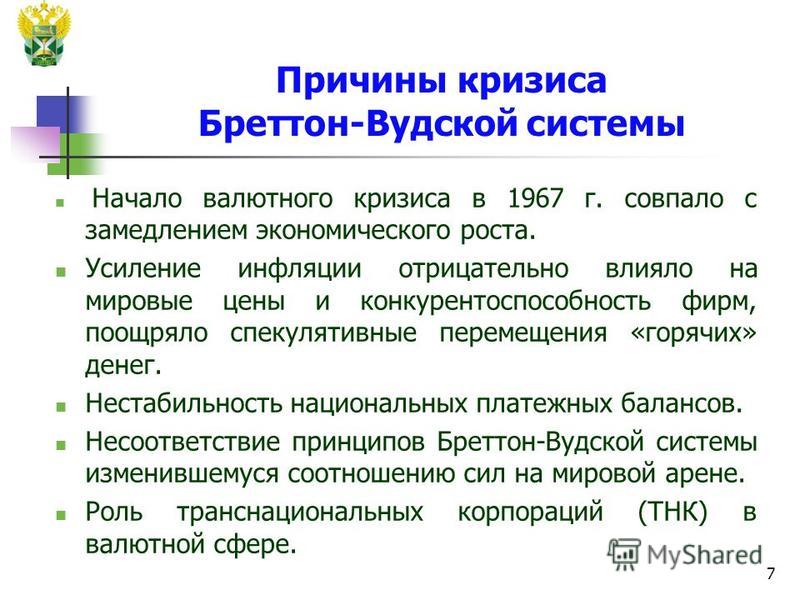

В общей сложности Бреттон-Вудское соглашение просуществовало порядка 30 лет, после чего в начале 1970-х годов утратило свою эффективность. Эксперты считают, что причиной этому послужили как внутренние изъяны системы, так и общие тенденции в мировой экономике.

«Когда глобальная экономика начала быстро расти и страны восстановились после войны, золотовалютный стандарт стал обузой для всех, потому что страна не может использовать большее количество денег, если у неё нет необходимого золотовалютного запаса», — пояснил Александр Абрамов.

По словам Олега Шибанова, ухудшению ситуации способствовали политические разногласия ЕС и США, резкий рост мировых цен на нефть, а также высокий уровень инфляции во многих государствах. Так, в 1971 году американский президент Ричард Никсон объявил о прекращении обмена долларов на золото и тем самым фактически сообщил о выходе Штатов из договора.

«Система не могла больше существовать. Правительствам не нравилось доминирование доллара и обязательная привязка своей национальной валюты к американской. Странам было удобнее перейти на плавающие курсы, зависимые от степени успешности внутренней экономики, экспортного и импортного потенциала», — добавил Александр Абрамов.

В 1976 году была принята новая Ямайская валютная система, которая действует до сих пор. Согласно новым условиям, валютные курсы больше не привязаны к золоту, а определяются рынком в большинстве стран и становятся плавающими.

Уход доллара с позиций главного денежного мерила в мировой финансовой системе привёл к заметному усилению роли других валют. По словам экспертов, особенно заметно это стало проявляться в последние годы. Так, по данным МВФ, за последние 20 лет доля доллара в международных резервах сократилась с 71,2% до 61,8%, а доля евро, напротив, увеличилась с 18,1% до 20,2%. При этом аналитики отмечают значительное укрепление юаня (с 1,2% до 1,9%), который только в 2016 году вошёл в число главных резервных валют мира.

По словам экспертов, особенно заметно это стало проявляться в последние годы. Так, по данным МВФ, за последние 20 лет доля доллара в международных резервах сократилась с 71,2% до 61,8%, а доля евро, напротив, увеличилась с 18,1% до 20,2%. При этом аналитики отмечают значительное укрепление юаня (с 1,2% до 1,9%), который только в 2016 году вошёл в число главных резервных валют мира.

БРЕТТОН-ВУДСКАЯ ВАЛЮТНАЯ СИСТЕМА • Большая российская энциклопедия

Авторы: Л. Н. Красавина

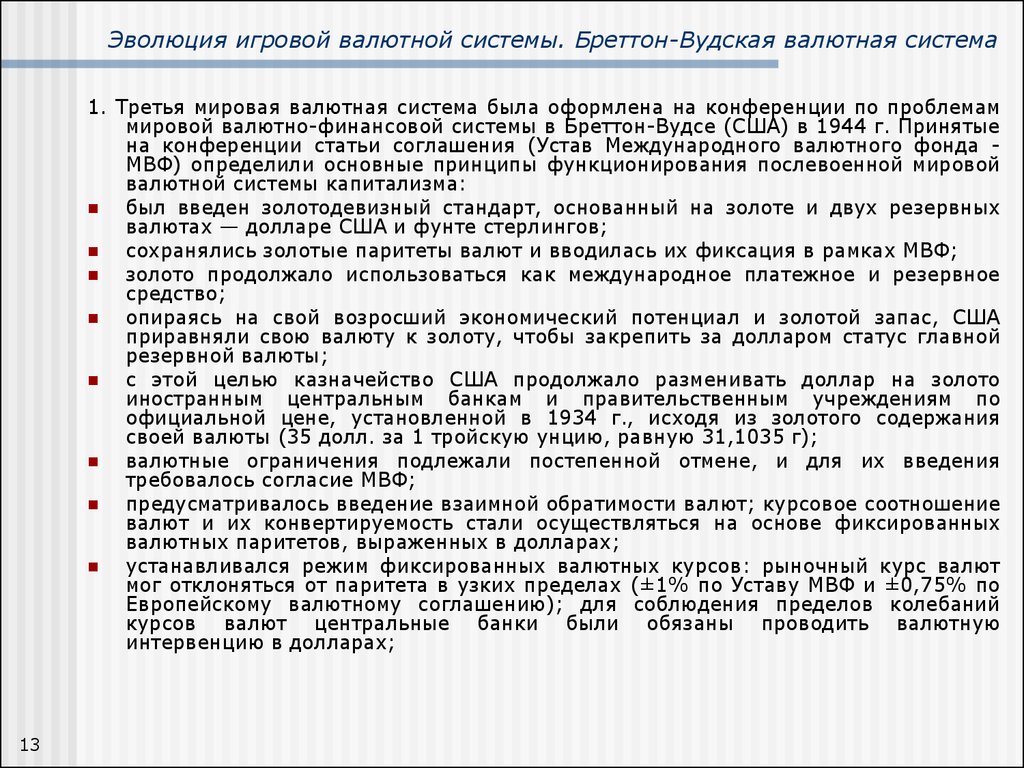

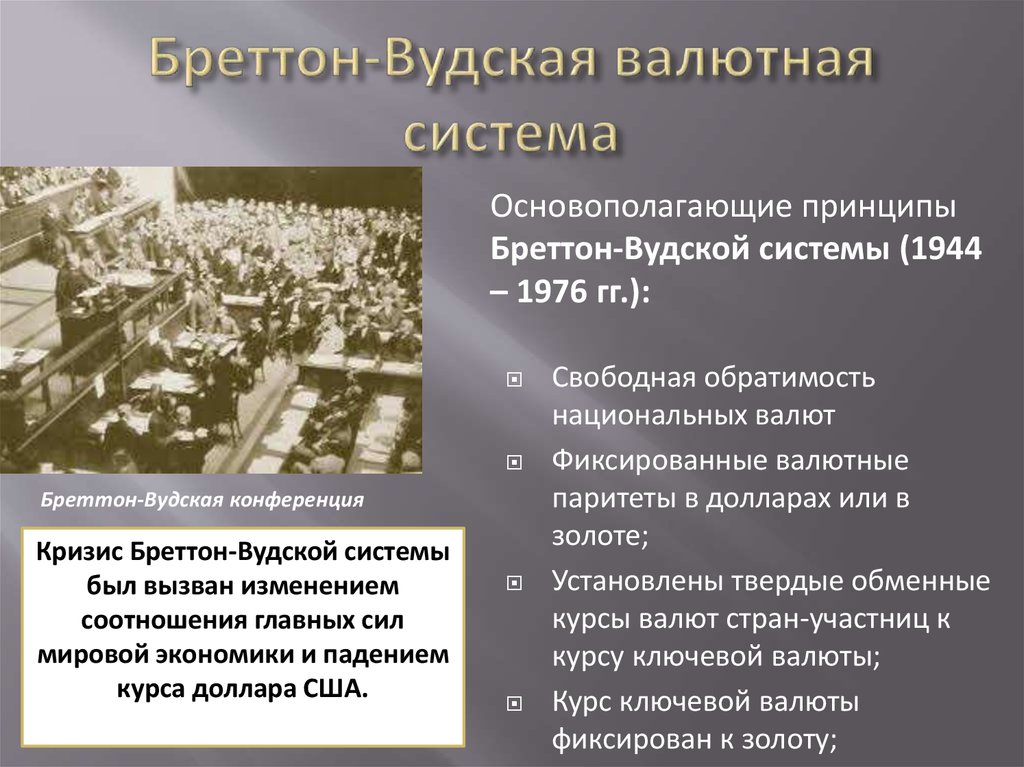

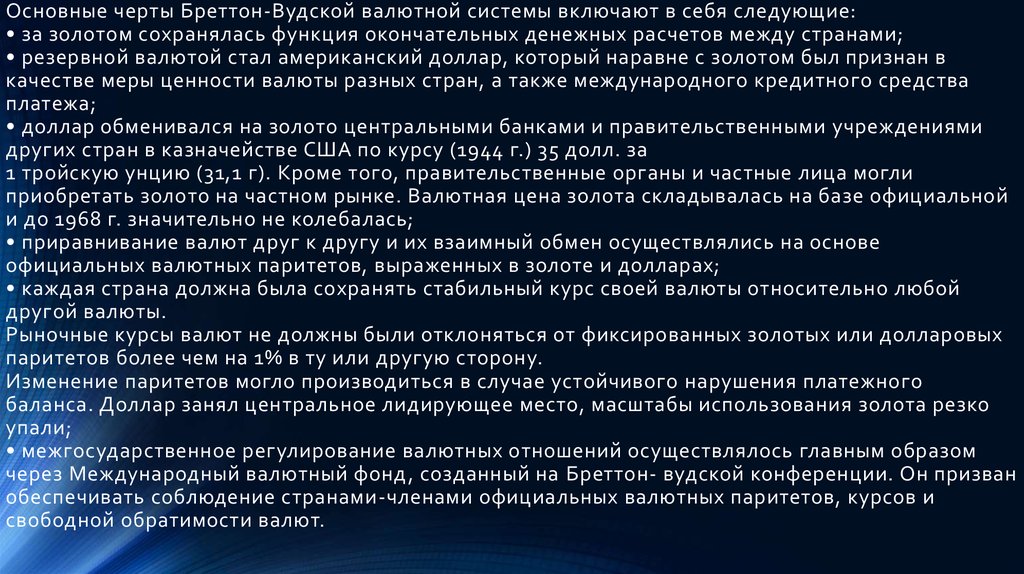

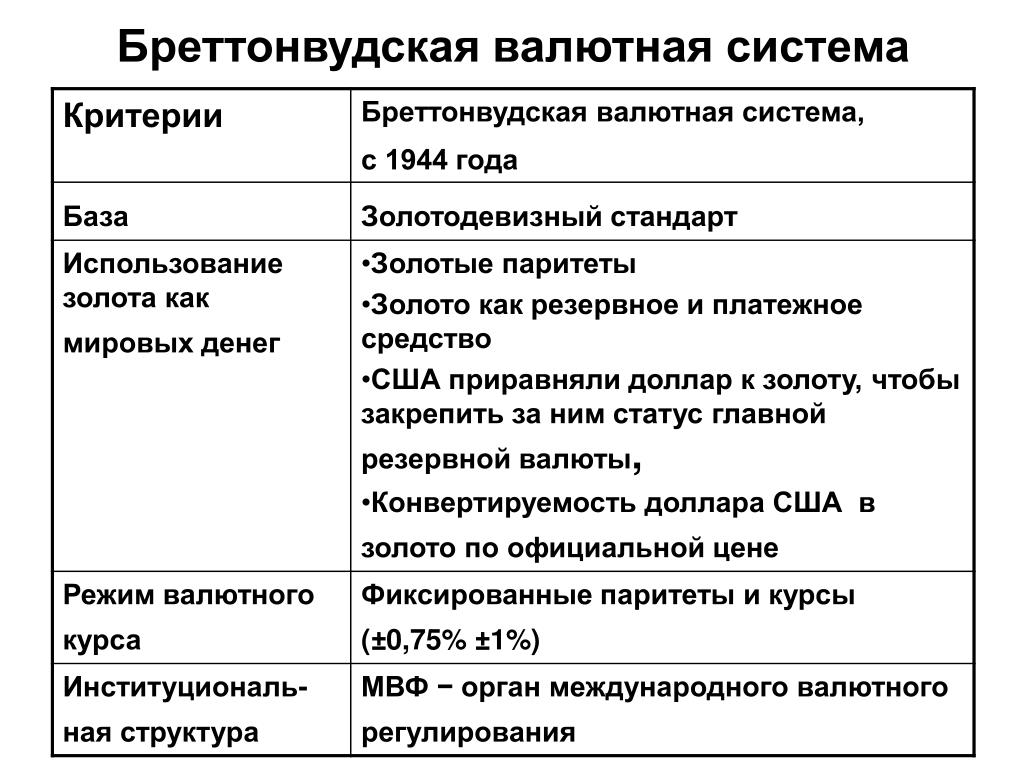

БРЕ́ТТОН-ВУ́ДСКАЯ ВАЛЮ́ТНАЯ СИСТЕ́МА, мировая валютная система, функционировавшая в 1944–75. Разработка её проекта началась в 1941 и была вызвана тем, что мировое сообщество опасалось потрясений, подобных валютным кризисам, случившимся после 1-й мировой войны и в 1930-х гг. Два проекта – Г. Д. Уайта (США) и Дж. М. Кейнса (Великобритания) были направлены на экспертизу странам антифашистской коалиции. В результате дискуссии победил амер. проект, защищавший валютную гегемонию США, вместе с тем кейнсианская идея межгосударственного валютного регулирования также была реализована. В 1944 на валютно-финансовой конференции ООН в г. Бреттон-Вудс (США) были установлены правила организации послевоенной мировой торговли и валютных отношений, впервые в истории был создан орган межгосударственного валютного регулирования – Международный валютный фонд (МВФ). Принятый тогда же устав МВФ определил следующие принципы Б.-В. в. с. Сохранён золотодевизный стандарт, основанный на использовании золота и иностр. валют. Но впервые статус резервных валют был закреплён за долларом США и фунтом стерлингов. В целях укрепления позиций доллара США сохранили размен долларовых счетов на золото для иностр. центральных банков и офиц. органов по фиксированной офиц. цене золота – 35 долл. за 1 тройскую унцию (31,1035 г чистого золота), исходя из золотого содержания доллара (0,888671 г).

проект, защищавший валютную гегемонию США, вместе с тем кейнсианская идея межгосударственного валютного регулирования также была реализована. В 1944 на валютно-финансовой конференции ООН в г. Бреттон-Вудс (США) были установлены правила организации послевоенной мировой торговли и валютных отношений, впервые в истории был создан орган межгосударственного валютного регулирования – Международный валютный фонд (МВФ). Принятый тогда же устав МВФ определил следующие принципы Б.-В. в. с. Сохранён золотодевизный стандарт, основанный на использовании золота и иностр. валют. Но впервые статус резервных валют был закреплён за долларом США и фунтом стерлингов. В целях укрепления позиций доллара США сохранили размен долларовых счетов на золото для иностр. центральных банков и офиц. органов по фиксированной офиц. цене золота – 35 долл. за 1 тройскую унцию (31,1035 г чистого золота), исходя из золотого содержания доллара (0,888671 г). Предусмотрено постепенное введение конвертируемости валют по мере отмены валютных ограничений. Был установлен режим фиксированных валютных паритетов и курсов валют, которые могли колебаться в узких пределах (+1% от паритетов по уставу МВФ). Для соблюдения этих пределов центральные банки были обязаны проводить валютные интервенции за счёт своих долларовых и золотых резервов.

Предусмотрено постепенное введение конвертируемости валют по мере отмены валютных ограничений. Был установлен режим фиксированных валютных паритетов и курсов валют, которые могли колебаться в узких пределах (+1% от паритетов по уставу МВФ). Для соблюдения этих пределов центральные банки были обязаны проводить валютные интервенции за счёт своих долларовых и золотых резервов.

СССР участвовал в Бреттон-Вудской конференции, но не ратифицировал статьи Соглашения и не вступил в МВФ (до 1992) по идеологич. соображениям.

Под давлением США в рамках Б.-В. в. с. утвердился долларовый стандарт, основанный на господстве доллара, ставшего базой валютных паритетов и курсов, преобладающим междунар. платёжным и резервным средством. США использовали статус доллара как резервной валюты для покрытия нац. валютой дефицита платёжного баланса, наводнив мировой финансовый рынок евродолларами, и возложили на своих партнёров заботу о поддержке фиксированного курса доллара к их валютам путём валютной интервенции. Гегемония США в Б.-В. в. с. была обусловлена изменением расстановки сил в мировой экономике в их пользу в итоге 2-й мировой войны. В 1949 на долю США приходилось 54,6% мирового пром. производства, 33% экспорта, почти 75% золотых резервов (без учёта СССР). Опорой безраздельного господства доллара служил также «долларовый голод» – острая нехватка амер. валюты в Зап. Европе, Японии в связи с их тяжёлым послевоенным валютно-экономич. положением.

Гегемония США в Б.-В. в. с. была обусловлена изменением расстановки сил в мировой экономике в их пользу в итоге 2-й мировой войны. В 1949 на долю США приходилось 54,6% мирового пром. производства, 33% экспорта, почти 75% золотых резервов (без учёта СССР). Опорой безраздельного господства доллара служил также «долларовый голод» – острая нехватка амер. валюты в Зап. Европе, Японии в связи с их тяжёлым послевоенным валютно-экономич. положением.

Б.-В. в. с. в течение четверти века способствовала росту мировой торговли и производству, однако не обеспечила равные права всем её участникам. С кон. 1960-х гг. начался кризис системы, т. к. её структурные принципы перестали соответствовать изменившемуся соотношению сил в мире в условиях формирования трёх центров партнёрства и соперничества: США – Зап. Европа – Япония.

Кризис Б. -В. в. с. проявлялся в следующих формах: массовые девальвации валют, в т. ч. резервных (фунта стерлингов в 1967, доллара в 1971 и 1973), усиление валютной спекуляции, «бегство» от неустойчивых валют к золоту, неудачные попытки 8 стран – участниц золотого пула (1961–68) поддерживать офиц. цену золота и тем самым золотое содержание доллара путём продажи жёлтого металла из офиц. резервов, усиление гос. и межгосударственного валютного регулирования.

-В. в. с. проявлялся в следующих формах: массовые девальвации валют, в т. ч. резервных (фунта стерлингов в 1967, доллара в 1971 и 1973), усиление валютной спекуляции, «бегство» от неустойчивых валют к золоту, неудачные попытки 8 стран – участниц золотого пула (1961–68) поддерживать офиц. цену золота и тем самым золотое содержание доллара путём продажи жёлтого металла из офиц. резервов, усиление гос. и межгосударственного валютного регулирования.

Кризис системы развивался волнообразно, поражая то одни, то другие страны. В итоге были подорваны её структурные принципы, установленные в период безраздельного господства США. Обе резервные валюты оказались неустойчивыми. США отменили внешнюю конвертируемость доллара в золото (авг. 1971). Страны перешли от фиксированных к плавающим валютным курсам (март 1973). После развала Б.-В. в. с. сохранился лишь МВФ. Крах системы завершился созданием новой Ямайской валютной системы в 1976–78.

с. сохранился лишь МВФ. Крах системы завершился созданием новой Ямайской валютной системы в 1976–78.

Объяснение Бреттон-Вудского соглашения и созданных им институтов

Что такое Бреттон-Вудское соглашение и система?

Бреттон-Вудское соглашение было заключено в июле 1944 года делегатами из 44 стран на Валютно-финансовой конференции Организации Объединенных Наций, проходившей в Бреттон-Вудсе, штат Нью-Гэмпшир. Таким образом, название «Бреттон-Вудское соглашение.

В соответствии с Бреттон-Вудской системой золото было основой для доллара США, а другие валюты были привязаны к стоимости доллара США. Бреттон-Вудская система фактически прекратила свое существование в начале 1970-х годов, когда президент Ричард М. Никсон объявил, что США больше не будут обменивать золото на американскую валюту.

Объяснение Бреттон-Вудского соглашения и системы

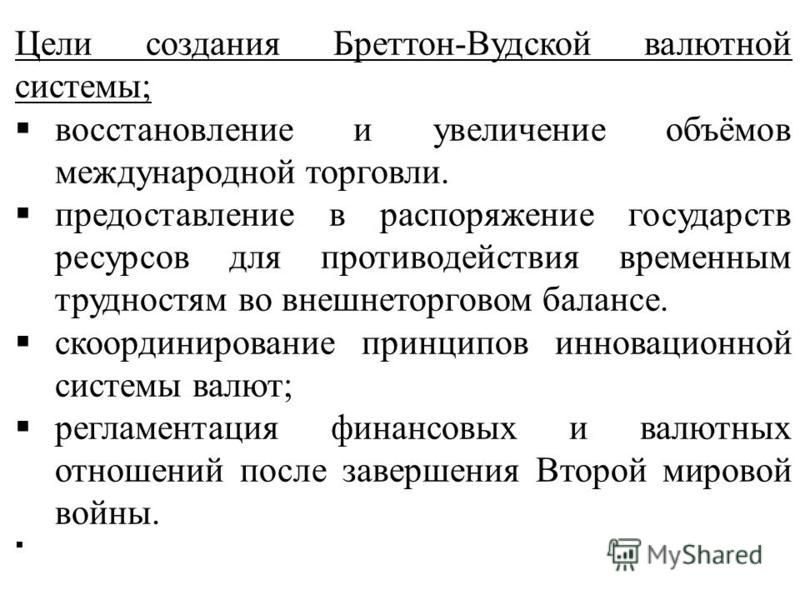

Приблизительно 730 делегатов, представляющих 44 страны, встретились в Бреттон-Вудсе в июле 1944 года с главными целями создания эффективной валютной системы, предотвращения конкурентной девальвации валют и содействия международному экономическому росту.

Хотя сама Бреттон-Вудская конференция проходила всего за три недели, подготовка к ней велась несколько лет. Основными разработчиками Бреттон-Вудской системы были известный британский экономист Джон Мейнард Кейнс и главный международный экономист министерства финансов США Гарри Декстер Уайт. Кейнс надеялся создать мощный глобальный центральный банк под названием Клиринговый союз и выпустить новую международную резервную валюту под названием банкор. План Уайта предусматривал более скромный кредитный фонд и большую роль доллара США, а не создание новой валюты. В конце концов, принятый план почерпнул идеи обоих, больше склоняясь к плану Уайта.

Только в 1958 году Бреттон-Вудская система стала полностью функциональной. После реализации его положения призывали к привязке доллара США к стоимости золота. Более того, все остальные валюты в системе были привязаны к курсу доллара США. Применяемый в то время обменный курс установил цену на золото на уровне 35 долларов за унцию.

Ключевые выводы

- Бреттон-Вудское соглашение и система создали коллективный международный режим обмена валюты, действовавший с середины XIX века.40-х до начала 1970-х годов.

- Бреттон-Вудская система требовала привязки валюты к доллару США, который, в свою очередь, был привязан к цене на золото.

- Бреттон-Вудская система рухнула в 1970-х годах, но оказала длительное влияние на международный валютный обмен и торговлю благодаря развитию МВФ и Всемирного банка.

Преимущества Бреттон-Вудской валютной привязки

В Бреттон-Вудскую систему вошли 44 страны. Эти страны были объединены, чтобы помочь регулировать и продвигать международную торговлю через границы. Ожидается, что, как и в случае с преимуществами всех режимов привязки валюты, привязка валюты обеспечит стабилизацию валюты для торговли товарами и услугами, а также для финансирования.

Ожидается, что, как и в случае с преимуществами всех режимов привязки валюты, привязка валюты обеспечит стабилизацию валюты для торговли товарами и услугами, а также для финансирования.

Все страны Бреттон-Вудской системы согласились на фиксированную привязку к доллару США с допустимыми отклонениями только в 1%. Страны должны были контролировать и поддерживать свою валютную привязку, чего они достигли в основном за счет использования своей валюты для покупки или продажи долларов США по мере необходимости. Таким образом, Бреттон-Вудская система свела к минимуму волатильность обменного курса международной валюты, что помогло международным торговым отношениям. Повышение стабильности в обмене иностранной валюты также стало фактором успешной поддержки кредитов и грантов на международном уровне от Всемирного банка.

МВФ и Всемирный банк

В соответствии с Бреттон-Вудским соглашением были созданы два Бреттон-Вудских учреждения: МВФ и Всемирный банк. Официально введенные в декабре 1945 года, оба учреждения выдержали испытание временем, выступая во всем мире в качестве важных столпов международного финансирования капитала и торговой деятельности.

Цель МВФ состояла в том, чтобы отслеживать обменные курсы и выявлять страны, нуждающиеся в глобальной денежно-кредитной поддержке. Всемирный банк, первоначально называвшийся Международным банком реконструкции и развития, был создан для управления фондами, доступными для оказания помощи странам, которые были физически и финансово опустошены Второй мировой войной. В двадцать первом веке МВФ имеет 190 стран-членов и по-прежнему продолжает поддерживать глобальное валютное сотрудничество. Параллельно Всемирный банк помогает продвигать эти усилия посредством предоставления кредитов и грантов правительствам.

Крах Бреттон-Вудской системы

В 1971 году, обеспокоенный тем, что запаса золота в США уже недостаточно для покрытия количества долларов в обращении, президент Ричард М. Никсон девальвировал доллар США по отношению к золоту. После набега на золотой запас он объявил о временной приостановке конвертируемости доллара в золото. К 1973 Бреттон-Вудская система рухнула. После этого страны могли свободно выбирать любой механизм обмена своей валюты, кроме привязки ее стоимости к цене золота. Они могли бы, например, привязать его стоимость к валюте другой страны или корзине валют или просто позволить ему свободно плавать и позволить рыночным силам определять его стоимость по отношению к валютам других стран.

После этого страны могли свободно выбирать любой механизм обмена своей валюты, кроме привязки ее стоимости к цене золота. Они могли бы, например, привязать его стоимость к валюте другой страны или корзине валют или просто позволить ему свободно плавать и позволить рыночным силам определять его стоимость по отношению к валютам других стран.

Бреттон-Вудское соглашение остается значительным событием в мировой финансовой истории. Два бреттон-вудских учреждения, созданные в Международном валютном фонде и Всемирном банке, сыграли важную роль в содействии восстановлению Европы после Второй мировой войны. Впоследствии оба учреждения продолжали поддерживать свои основополагающие цели, а также переходили к обслуживанию интересов глобального правительства в наши дни.

Бреттон-Вудская система – определение, объяснение, свертывание, характеристики

Бреттон-Вудская система была международным валютным соглашением, которое стандартизировало обменные курсы валют.

Валюты, принадлежащие различным странам, были привязаны к доллару США. Сам доллар США был привязан к цене золота.

Он был направлен на обеспечение единообразия мировых обменных курсов. Он был основан на золотом стандарте. Эта система регулировала международную торговлю между 44 странами и оставалась на практике с 19с 45 по 1973 год. Система рухнула, потому что доллар США не мог удержать свою стоимость.

Table of contents

- Bretton Woods System Definition

- Bretton Woods System & Agreement Explained

- Features

- Collapse of Bretton Woods

- Frequently Asked Questions (FAQs)

- Recommended Articles

- The Bretton Woods система представляла собой международный валютный механизм. Валюты, принадлежащие союзным странам, были сопоставлены со стоимостью доллара США. Стоимость доллара США была зафиксирована по отношению к ценам на золото.

- Стабильность обменного курса и регулирование глобальных платежей и расчетов после Второй мировой войны были целями Бреттон-Вудского соглашения.

- 1 июля 1944 года 730 делегатов из 44 стран приняли участие в Валютно-финансовой конференции Организации Объединенных Наций. Он проходил в Бреттон-Вудсе, штат Нью-Гэмпшир.

- Бреттон-Вудское соглашение привело к созданию бреттон-вудских учреждений — Всемирного банка и Международного валютного фонда (МВФ).

Бреттон-Вудская система была разработана как механизм международного денежного обмена. Система зафиксировала валюты, принадлежащие 44 странам, по отношению к стоимости доллара США. Сам доллар США был привязан к цене золота. Первоначально одна унция золота стоила 35 долларов. Эта система применялась с 1945 по 1973 год.

1 июля 1944 года 730 представителей из 44 стран приняли участие в Валютно-финансовой конференции Организации Объединенных Наций. Конференция проходила в Бреттон-Вудсе, штат Нью-Гемпшир. Предоставление согласия на новую международную валютную систему было целью этой конференции. Это была коллективная стратегия по восстановлению после Второй мировой войны.

Это была коллективная стратегия по восстановлению после Второй мировой войны.

Представители хотели оживить международную торговлю путем стандартизации обменных курсов по всему миру. Союзные страны должным образом приняли Бреттон-Вудское соглашение. Канада, Мексика, Россия, Бразилия, Китай, Индия, Нидерланды, Польша, Бельгия, Чили и Чехословакия были активными странами-членами.

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Бреттон-Вудская система (wallstreetmojo.com)

В декабре 1945 года Бреттон-Вудское соглашение привело к созданию двух бреттон-вудских учреждений — Международного банка реконструкции и развития и Международного валютного фонда (МВФ). . Международный банк реконструкции и развития является кредитным подразделением Всемирного банка. Эти организации имеют большое значение на глобальном уровне — они облегчают международную торговлю и финансируют страны.

Всемирный банк был создан, чтобы помочь народам оправиться от Второй мировой войны. Международный валютный фонд регулирует глобальные обменные курсы. МВФ также способствует экономическому сотрудничеству на международном уровне.

ОсобенностиБреттон-Вудс стремился решить проблемы стандартизированной денежной оценки. Характеристики Бреттон-Вудса следующие:

- Стабилизация международных обменных курсов была основной целью Бреттон-Вудса.

- Это была попытка помочь странам восстановить экономику после Второй мировой войны.

- Бреттон-Вудская система была принята 44 странами — они согласились привязать свои валюты к доллару США.

- Доллар США был привязан к цене золота, установленной на уровне 35 долларов за унцию золота.

- Доллар США считался международной резервной валютой.

- Предусмотрен фиксированный обменный курс. Однако эта ставка была регулируемой.

- Он стандартизировал международные денежные платежи, облегчив конвертацию валюты.

- После Бреттон-Вудского соглашения союзные страны не имели никакого контроля над международной системой платежей и расчетов.

В период с 1968 по 1973 год Бреттон-Вудс был на грани распада. Президент США Ричард М. Никсон прекратил конвертацию доллара США в золото. В 1960-х годах доллар США изо всех сил пытался сохранить свою стоимость.

Никсон заметил, что США не хватает золота. Золотые резервы США не могли покрыть стоимость долларов в обращении. Попытки экономистов реанимировать Бреттон-Вудс провалились. В 1973 года Бреттон-Вудское соглашение рухнуло — оно прекратило свое существование.

Бреттон-Вудская договоренность потерпела неудачу по следующим причинам:

- Система истощила запасы золота США, так как все больше и больше долларов США выпускалось для удовлетворения международного спроса.

- В 1960-х годах после войны во Вьетнаме США боролись с инфляцией. Баланс текущего счета был низким; таким образом, правительство решило отменить эту систему.

- Кроме того, в этой системе отсутствовал надлежащий механизм корректировки платежного баланса.

- В США был дефицит платежного баланса. Между тем во всем мире существовал огромный спрос на доллар США, что привело к проблемам с ликвидностью.

- Доллар США был международной резервной валютой. Это вызвало проблемы сеньоража для многих других стран. Другие страны считали, что эта система дает неправомерное преимущество США. Доллар США приносил более высокую доходность при продаже на международном уровне и меньшую при продаже внутри страны.

- Наконец, в ответ на инфляцию и дефицит баланса текущих операций правительство объявило ограничения на конвертацию золота в доллары.

После развала Бреттон-Вудских соглашений странам не нужно было привязывать валюты к доллару США или ценам на золото. Монеты находились в свободном обращении и колебались в зависимости от рыночного спроса. Центральные банки регулировали предложение денег в своих странах.

Однако в результате Бреттон-Вудского краха мир стал свидетелем нефтяных потрясений. Страны поглотили дорогие цены на нефть с гибкими обменными курсами.

Страны поглотили дорогие цены на нефть с гибкими обменными курсами.

Что такое Бреттон-Вудская система?

Бреттон-Вудс был международным валютным соглашением. 44 страны согласились привязать свои валюты к доллару США. Кроме того, стоимость доллара США была зафиксирована по отношению к цене золота — первоначально зафиксированной на уровне 35 долларов за унцию золота. Это была попытка стандартизировать международные обменные курсы.

Что такое золотой стандарт?

Золотой стандарт относится к денежной системе, в которой национальная валюта оценивается в соответствии с определенным количеством золота. В соответствии с системой стоимость бумажных банкнот была стандартизирована в золоте.

Когда был основан Бреттон-Вудс?

Бреттон-Вудское соглашение было заключено 1 июля 1944 года на Валютно-финансовой конференции Организации Объединенных Наций.